1. 新能源汽车持续高增长,客车、插电式混合动力乘用车、锂电低速车有望放量。示范城市2013 年1 月-2014 年9 月推广计划完成度仅11.5%,在2015 年可能启动的淘汰机制压力下,2015 年各示范城市将加大力度“上量”。公共领域,新能源客车和分时租赁用微型新能源小轿车将成为各城市完成作业的重要思路。粗略计算,2015 年新能源客车对动力电池的需求量将可能超过4.66GWh。私人领域,国内九大新能源乘用车企业2015 年销量计划接近22 万辆,2015 年新能源乘用车对动力电池的需求将可能超过3.88GWh。值得关注的是,11 个省份先后出台了低速电动车管理办法,作为“铅酸”车型的升级版本,更受政策青睐的“锂电”版低速电动车将成为私人市场尤其是三四线城市的新的增长力。

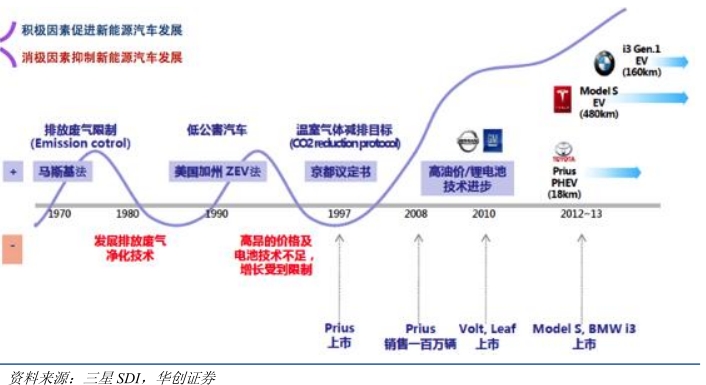

2020 年新能源汽车推广预计超千万,中国将占 50%

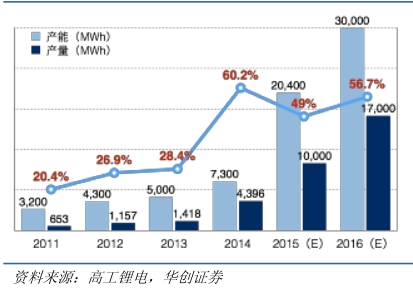

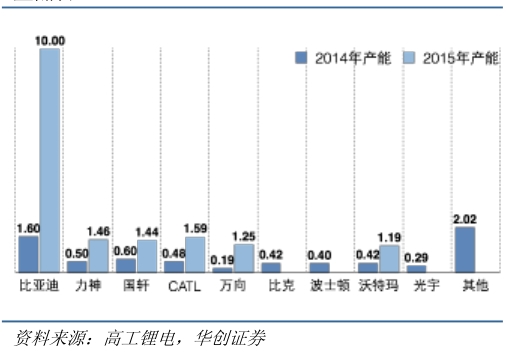

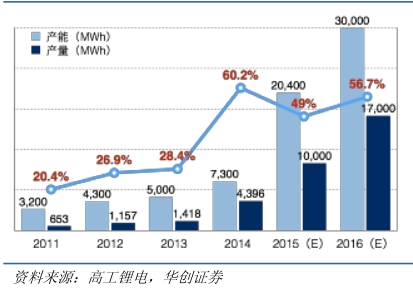

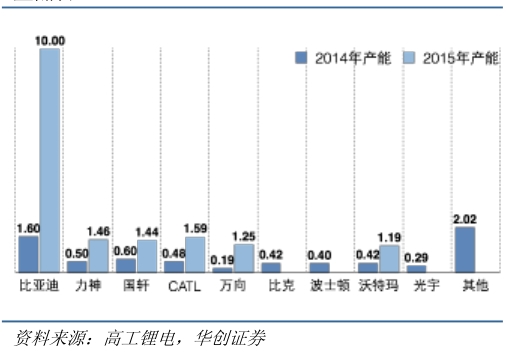

2. 动力电池需求强劲,低端产能过剩和高品质供不应求的局面将贯穿,兼并重组机会凸显。经历2014 下半年的“供不应求”,国内动力电池企业的产能利用率从2011 年的20.4%提升到60.2%。然而,随着几大动力电池企业产能扩张计划的逐渐明朗,加之韩国三大电池企业三星、LG 化学和SKI 落户中国并于2015年形成规模产能,2015 年国内动力电池企业的产能利用率将可能回落至49%,而能在市场中守住领地的将是产品质量过硬且有稳定客户资源的企业。工信部《汽车动力蓄电池行业规范条件》已进入最后审批阶段,随着《条件》的发布,“兼并重组”将成为国内动力电池企业2015 至2016 年上半年的主旋律。

2015年我国动力电池产能有望增加到20.4GWh

3. 成本下降,能量密度提升,先进动力电池系统的新能源汽车的竞争力逐渐显现。对标行业先进水平,目前国内电池系统成本偏高,而通过规模化生产、自动化生产、采用新型高容量材料等则有可能推动动力电池系统成本到2020年下降40%,达到1.5 元/瓦时的目标要求。新型高容量材料的应用还将推动动力电池能量密度每年提高18%,下一代动力电池更是成了国内外电池企业必争之地。

4. 推荐板块及标的:整车方面,我们看好龙头企业凭借优势进一步占据市场份额,并看好低速电动车在市场解禁后的表现。电池方面,我们认为具备规模化生产能力并率先完成动力电池产能布局,并且在提高动力电池组能量密度方面具备技术积累的企业,将有力地支持新能源汽车的发展,并分享行业高速增长带来的红利。材料方面,进入优秀动力电池企业产业链的电解液、隔膜、负极材料企业有望搭上新能源汽车发展的便车。投资建议:比亚迪、宇通客车、纳川股份、东源电器、智云股份、江苏国泰、沧州明珠、中国宝安。

免责声明:本网注明其他来源的稿件,均转载自其他媒体,转载目的在于传递更多信息,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自行承担法律责任。如涉及版权问题请及时与我们联系。邮箱:slceoo@163.com