本周来的票据利率走势,让市场人士惊呼“历史罕见”。

上海票据交易所数据显示,本周部分期限的票据利率跌破1%,进入“0时代”。

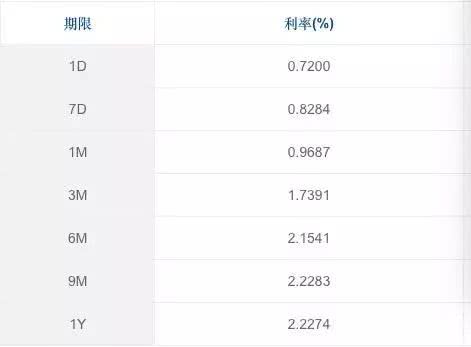

11月25日,隔夜、7天、一个月期限国股银票转贴现利率分别报0.72%、0.8284%、0.9687%,相比上一交易日大幅下跌100BP左右,创了新低。

这一低利率水平延续至27日,预计本月结束前都将维持低利率。在此背景下,票据利率和银行间拆借利率、同业存单利率产生倒挂。这味着发生于机构间的票据交易是赔本的买卖。

记者了解到,目前票据利率下行一方面是为了满足信贷投放监管指标,银行对票据需求大增,相当于“主动花钱买指标”。另一方面供给也持续不足。

“贷款不好投,月末为了贷款达标,突击买入票据冲规摸,我们也买了一些。”某农商行金融市场部总经理对记者表示。

亏本的买卖

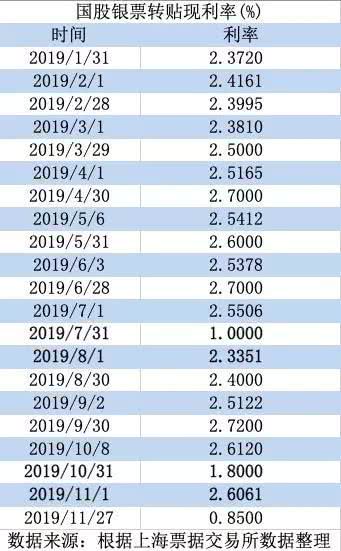

上海票据交易所数据显示,11月28日隔夜国股银票转贴现利率为0.85%,相比上一交易日上行10BP。该利率最低点出现在本周一,利率仅报0.72%。

此前最低点为7月31日,但隔夜利率水平在1%,其他期限利率高于1%。本次三个期限利率均跌破1%,创出新低。隔夜利率和7天利率已连续三个交易日低于1%。

国股银票转贴现收益率曲线与SHIBOR、同业存单收益率曲线类似,可以近似作为反映货币市场利率走势的重要指标。

三者相比,国股银票转贴现利率一般高于同期限的SHIBOR、同业存单利率。因为后两者可以看作银行资金成本,前者可以看作是银行的收益。但是随着票据利率的下行,国股银票转贴现利率反而更低,由此出现了倒挂。

一是与SHIBOR倒挂。本月央行下调了7天逆回购利率,带动隔夜shibor下行。但近期隔夜SHIBOR利率稳定在2%左右,高出同期限票据利率115BP。

二是和同业存单出现倒挂。本周股份行7天期同业存单成交价格在2.55%左右,但同期限票据利率不到1%,二者利差150BP。

倒挂意味着——如果银行通过业存单、同业拆借等方式获取资金去收票据,很明显将出现亏损,那么银行为什么还会去收?

票据冲规模

分析来看,票据利率大幅下行,特别是在银行间资金利率并未显著走低的背景下,主要是票据供需关系变化的结果。

供给端,票据转贴现利率和贷款需求指数长期相关:当贷款需求下降时,企业开票、贴现意愿下降,票据二级市场的供给不足,导致转贴现利率下降。

“以前有很多卖票的,比如虚假开票等,但现在开票管得严了,需要有真实交易背景,所以供给下来了。”某股份行资产负债部人士表示。

需求端,前述农商行金融市场部总经理介绍,现在实体经济需求不好,信贷投放不足,月末贷款不达标的机构很可能通过买入票据冲贷款规模。

据了解,金融机构对于“冲票”来满足MPA广义信贷考核有一定积极性。此举一方面可以率先占用信贷额度,一方面可以在后期通过交易获利,因此11月份票据配置行为有所前置,且集中于国股票据。

此外,如果开票人是小微、民营企业,这还有助于银行完成小微企业、民企放贷的考核指标。

联讯证券首席经济学家李奇霖表示,当经济较差、政府与央行进行逆周期调控之初,往往会倾向于扶持中小微企业,要求银行增加对中小微企业的信贷支持。票据作为低风险信贷的一类,在这种时候往往会被银行所重视,成为他们开展普惠金融业务的主要抓手,从而造成票据融资的高增长。

下月初利率或反弹

央行公布的数据显示,10月份,人民币贷款增加6613亿元,同比少增357亿元,低于市场预期。10月末贷款余额增速为12.4%,较上月末低0.1个百分点。

11月19日,人民银行行长、国务院金融稳定发展委员会办公室主任易纲主持召开金融机构货币信贷形势分析座谈会,研究当前货币信贷形势。

会议指出,坚持金融服务实体经济,加强逆周期调节,加强结构调整,进一步将改革和调控、短期和长期、内部和外部均衡结合起来,用改革的办法疏通货币政策传导,发挥好银行体系为实体经济提供融资的关键作用,促进经济金融良性循环。

对于下一步的票据利率走势,预计本月底前可能维持低位,12月初可能反弹。以隔夜国股银票转贴现利率为例,今年7月底和10月底均在低位,但下月初就强势反弹80BP以上,因为冲贷款的因素消失。

分析人士认为,虽然短期内票据价格有可能保持低位,但拉长时间轴分析,票据贴现价格与银行资金成本有较强的相关性,单纯为满足信贷投放考核指标、需要内部补贴,因此目前出现的“畸低”价格可持续性不强。中期看,市场需要形成新的量价再平衡,票据利率可能处在再贴现成本与MLF利率之间。